Informatie over boekhouden... Check onze laatste blogs!

Wat is de margeregeling?

De margeregeling is van toepassing op de levering van tweedehands goederen, kunst, antiek of verzamelingen. Je berekent de btw dan niet over je omzet, maar over het verschil tussen de verkoopprijs en de inkooprijs, de winstmarge.

Je moet btw betalen als je winstmarge positief is. Het kan ook zo zijn dat je een negatieve winstmarge hebt. Je krijgt dan btw terug.

De regeling is alleen van toepassing op goederen waarover de ondernemer geen omzetbelasting kan aftrekken. Het gaat daarbij om aankopen van ondernemers die vrijgestelde prestaties leveren of aankopen van particulieren.

Wat zijn margegoederen?

Margegoederen zijn goederen die al gebruikt zijn en die je hebt ingekocht zonder btw. Onder gebruikte goederen vallen alle goederen die je klant, al dan niet na reparatie, opnieuw kan gebruiken. Koop je goederen van een particulier, dan vallen die altijd de gebruikte goederen.

Ondernemers kopen deze margegoederen vaak in een 'boedel' voor een totaalprijs. De prijs van de artikelen zijn niet afzonderlijk gespecificeerd.

Uitzonderingen op de margeregeling?

In een aantal gevallen mag je de margeregeling niet toepassen. Exporteer je bijna nieuwe vervoersmiddelen naar EU-landen, dan mag je geen gebruik maken van de margeregeling. Voor een volledig overzicht van alle uitzonderingen verwijs ik je door naar de site van de Belastingdienst.

Hoe boek ik de margeregeling?

Je boekt de individuele transacties dus zonder btw en berekent (bijvoorbeeld per kwartaal) de verschuldigde btw (over het verschil tussen inkoop en verkoop) en boekt dit apart.

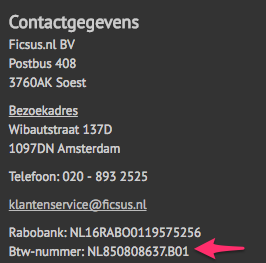

Wat is het btw-identificatienummer?

Het btw-identificatienummer wordt ook wel btw-nummer genoemd. Dit nummer ontvang je als je door de Belastingdienst wordt gezien als ondernemer.

Dit nummer staat vervolgens op alle brieven en formulieren die je van de Belastingdienst ontvangt. Tevens vermeldt je op je facturen je btw-identificatienummer.

Het btw-identificatienummer bestaat uit:

- landcode NL

- een RSIN/fiscaal nummer of burgerservicenummer

- een toevoeging van 3 posities; B01 t/m B99

Het is van belang om te controleren of je klant een ondernemer is. Je kan dit eenvoudig controleren op de internetsite van de de Europese Commissie (Vies). Je kunt hier de btw-identificatienummers van je afnemers uit alle EU-lidstaten controleren. Dus ook van Nederlandse afnemers. Op de site van de Belastingdienst vind je meer informatie.

Wat is een naheffingsaanslag?

Een naheffingsaanslag volgt als je geen btw-aangifte doet. De Belastingdienst maakt dan een schatting van het btw-bedrag dat je moet betalen.

Je betaalt de naheffingsaanslag met een acceptgiro, waarop staat wanneer de betaling voldaan dient te worden. Je kunt echter uitstel krijgen voor het betalen van de naheffingsaanslag. Dit uitstel bedraagt maximaal 4 maanden. Je kunt dit telefonisch aanvragen.

Is de naheffingsaanslag te hoog, dan kan je bezwaar maken. Dit moet geschieden binnen 6 weken na de datum van de naheffingsaanslag. Je dient dan alsnog aangifte in te dienen.

Het kan ook zo zijn dat de naheffingsaanslag te laag is. Ook dan moet je binnen 6 weken bezwaar maken. Je dient dan alsnog een aangifte in te dienen. De btw die dan betaalt moet worden, moet je overmaken naar de Belastingdienst.

Moet ik btw-aangifte doen?

Je moet als ondernemer btw-aangifte doen. Je geeft in je aangifte de btw aan die je hebt berekend aan je klanten, en de btw die je kunt aftrekken.

Je kunt kiezen om de btw-aangifte per maand, per kwartaal of per jaar te doen. Gebruikelijk is om de aangifte per kwartaal te doen. De Belastingdienst stuurt je een brief waarin staat over welk tijdvlak je aangifte moet doen.

Je bent sinds 2012 verplicht om je btw-aangifte digitaal te regelen. Je kan deze keuze maken om dit via de site van de Belastingdienst te doen of met speciale aangiftesoftware. Op de site van de Belastingdienst lees je hoe je jouw btw-aangifte invult en verstuurt.

Wanneer moet ik btw-aangifte doen?

De Belastingdienst geeft de volgende regels om aangifte doen:

- Doe je aangifte per kwartaal of per maand, dan doe je uiterlijk aangifte op de laatste dag van de maand die volgt op het kwartaal of de maand waarover je aangifte doet en

- doe je per jaar aangifte? Dan doe je aangifte voor 1 april van het eerstvolgende jaar.

Het is belangrijk om op tijd aangifte te doen. Doe je dit te laat, dan ontvang je een naheffingsaanslag en moet je mogelijk een boete betalen aan de Belastingdienst.

Welke btw is niet aftrekbaar?

In sommige gevallen mag je de btw niet aftrekken. Deze uitgaven zijn in sommige gevallen wel aftrekbaar als zakelijk kosten voor de inkomstenbelasting en de vennootschapsbelasting.

De volgende zaken komen niet in aanmerking voor btw aftrek:

- privé-aankopen

- uitgaven die je maakt voor vrijgestelde omzet

- eten en drinken in de horeca

- personeelsvoorzieningen, giften en relatiegeschenken (van meer dan €227 per persoon per jaar)

De Belastingdienst heeft ook hier een aantal uitzonderingen gemaakt, deze zijn te vinden op de site van de Belastingdienst.

Welke btw is aftrekbaar?

De btw is aftrekbaar over de inkopen, kosten en investeringen. De btw is alleen aftrekbaar indien je voldoet aan de volgende voorwaarden:

1. Je gebruikt de aangeschafte goederen en diensten voor omzet die belast is met 21%, 9% of 0% btw. Over de uitgave voor vrijgestelde omzet mag je dus geen btw aftrekken.

2. Je krijgt een factuur waarop btw staat. Deze factuur moet voldoen aan de eisen voor een btw-factuur.

3. De goederen of diensten waarvoor je een btw-factuur hebt ontvangen, moeten ook daadwerkelijk aan je geleverd zijn.

Hoe werkt het aftrekken van btw?

Voor inkopen, kosten en investeringen brengen je leveranciers btw in rekening. De btw trek je af van de btw-aangifte. Het is belangrijk om dit te doen in het aangifte-tijdvak waar dit betrekking op heeft. Let op dat dit ook geldt als je leverancier nog niet heeft betaald. Voor de btw is de datum die op de factuur staat (de factuurdatum) bepalend.

Wat is btw verlegd?

Wanneer de btw verlegd is, betekent dit dat de heffing van omzetbelasting naar jou als ondernemer is verlegd. In dat geval vermeldt de leverancier geen omzetbelasting op zijn factuur en ben je als afnemer zelf deze omzetbelasting verschuldigd.

De verschuldigde omzetbelasting moet je zelf uitrekenen. Dit doe je door te bekijken of het goederen of diensten zijn met een 0%, 9% of 21% btw-tarief en door dit percentage als omzetbelasting in te dienen. Dit bedrag kan je onder bepaalde voorwaarden ook weer als voorbelasting aftrekken. Per saldo betaal je dan geen omzetbelasting.

De btw verlegging kan voorkomen bij de volgende zaken:

- Zakendoen met het buitenland

- Onderaanneming en uitlenen van werknemers

- Oude materialen en afval

- Mobiele telefoons

- Onroerende zaken

- Executieverkopen

- Verkoop goud